Проектные облигации: как раскрутить рынок

Целый ряд инфраструктурных проектов, чаще всего структурированных как концессии, финансируется в настоящее время с помощью проектных облигаций. Однако сегодня это узкий рынок клубных размещений для НПФ, аффилированных с компаниями, управляющими проектами. Сделать его массовым, открытым и ликвидным — нетривиальная задача, решить которую вряд ли удастся без участия государства.

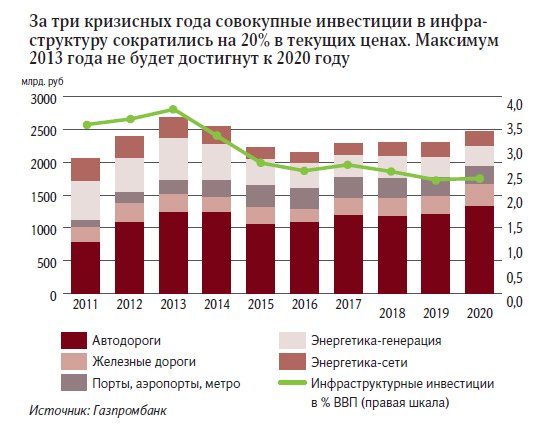

Дефицит инфраструктуры в России и степень износа инфраструктуры действующей — признанное экономистами и остро ощущаемое бизнесом ограничение экономического роста, устранение которого требует масштабных инвестиций. Только в объекты транспортной и энергетической инфраструктуры за 2011–2016 годы было вложено более 14 трлн рублей, или 19,2% ВВП. Пик вложений пришелся на 2013 год, в следующие три года инфраструктурные инвестиции сократились на 20% в текущих ценах, до 2,15 трлн рублей (см. график), в связи с общеэкономическим кризисом и завершением программы инвестиций в энергогенерации в рамках механизма ДПМ. В ближайшие годы ожидается плавный рост ежегодных вложений в инфраструктуру, однако даже к 2020 году, согласно прогнозу Газпромбанка, объем рынка не достигнет номинальных объемов 2013 года.

Однако при медленном росте общего объема рынка инфраструктурных проектов структура источников его финансирования изменится кардинальным образом. В условиях взятого на вооружение правительством курса на бюджетную консолидацию вложения в инфраструктуру со стороны федерального бюджета значительно сократятся. По оценкам компании InfraOne, их объем без учета гособоронзаказа снизится с 550–600 млрд рублей ежегодно в 2013–2016 годах до 400 млрд рублей к 2019 году.

Существенные ограничения по наращиванию инфраструктурных инвестиций имеют на ближайшие годы и госкомпании, деятельность которых связана в значительной степени с развитием инфраструктуры (РЖД, ГК «Автодор», «РусГидро», «Россети»), по причине главным образом существенного объема накопленного долга. Жесткие денежные ограничения испытывают и региональные бюджеты (за редкими исключениями типа Москвы или Крыма, получающего в рамках ФЦП ежегодно второй бюджет из центра). В результате единственным растущим источником финансирования инфраструктурных инвестиций в среднесрочной перспективе могут быть только средства частных инвесторов. И эти деньги есть.

По оценке InfraOne, объем частного капитала, потенциально доступного для вложения в инфраструктуру, составляет на горизонте 2017–2018 годов порядка 530–540 млрд рублей. Из них львиная доля — около 300 млрд рублей — приходится на крупнейшие госбанки (их средства отнесены к частным, так как решения об инвестициях они принимают как коммерческие игроки исходя из рыночных соображений).

Все более заметными игроками инфраструктурного рынка становятся и институциональные инвесторы — негосударственные пенсионные фонды (НПФ) и страховые компании. В ближайшие два года потенциал финансирования инфраструктуры с их стороны оценивается в 80–90 млрд рублей.

Но как мобилизовать эти ресурсы частного капитала на нужды развития инфраструктуры? Для этого есть особый финансовый инструмент — проектные облигации. Еще несколько лет назад их именовали инфраструктурными облигациями (ИО), но затем выделили в отдельный класс в силу размытости концепции ИО в нашей стране. В отсутствие закрепленного в законодательстве определения ИО трактовались расширительно, фактически к ним относились все облигационные бумаги корпоративных эмитентов, средства от размещения которых предполагалось направлять на вложения в инфраструктуру.

Проектные облигации (ПО) — это долговые ценные бумаги, выпускаемые частной проектной компанией, которой принадлежит объект инфраструктуры, строящийся или уже построенный, и выплаты по которым осуществляются за счет поступлений от его эксплуатации.

Фактически за образец при создании рынка ПО в России были взяты классические доходные облигации (revenue bonds), многотриллионный рынок которых активно функционирует в США. Правда, не обошлось и без существенных отступлений от «классики».

За рубежом доходные облигации выпускаются уже на стадии эксплуатации инфраструктурного объекта, когда он генерирует стабильный денежный поток, который и является источником выплат. Именно это обстоятельство определяет высокую надежность этих ценных бумаг, а следовательно, их привлекательность в качестве объекта инвестиций для консервативных инвесторов типа страховых компаний и пенсионных фондов.

Строительные риски, наиболее существенные при реализации инфраструктурного проекта, связанные с удорожанием сметы, затягиванием сроков и т.д., консервативные инвесторы на себя не принимают. Финансирование строительной фазы в классической модели берут на себя банки и их синдикаты, обычно в складчину с самим инициатором проекта и, возможно, при софинансировании либо гарантировании со стороны государства. Когда же объект построен и начинает доходно эксплуатироваться, средства от эмиссии длинных и низкопроцентных revenue bonds замещают (рефинансируют) в портфеле проектной компании существенно более дорогое и краткосрочное финансирование, привлеченное для обеспечения строительной фазы проекта.

В России же рынок проектного финансирования на кредитные деньги не получил развития, и проектные компании чаще всего вынуждены финансировать строительную фазу инфраструктурных проектов самостоятельно, в том числе за счет выпуска облигаций. А чтобы сделать эти бумаги привлекательными для безрисковых инвесторов, в частности НПФ, они обвешиваются разного рода «пряниками». Главным из таковых стало в последние годы установление ставки купона по формуле «инфляция плюс», то есть жесткая привязка доходности бумаги к текущему официальному индексу цен, увеличенному на фиксированную величину.

Понятно, что с теоретической точки зрения здесь исчезает всякая связь между денежным потоком, генерируемым проектной компанией, и выплатами по облигациям, что, вообще говоря, повышает риски дефолта по таким бумагам. Не случайно поэтому пионерные выпуски проектных облигаций в России (по проекту «Западный скоростной диаметр» в Санкт-Петербурге, по проекту обхода Одинцово на федеральной автотрассе М1 и ряду других) были регламентированы отдельными постановлениями правительства и получили гарантии Минфина.

При этом наличие госгарантий превращает инфраструктурный, проектный статус бумаг по большому счету в профанацию. Инвесторам предлагается купить не специфическую комбинацию «риск–доходность» по конкретному инфраструктурному объекту, а суверенную ценную бумагу, обеспеченную всеми доходами и активами государства, включая печатный станок. С другой стороны, как показывает печальный опыт РАО «ВСМ» конца

1990-х годов, наличие гарантий Минфина не способно уберечь держателей бумаг от убытков в случае дефолта эмитента.

Нередки случаи, когда обязательства по обеспечению привязанных к инфляции купонных выплат по проектным облигациям брала на себя администрация региона, где по соглашению концессии возводился инфраструктурный объект. В этом случае бумаги с удовольствием были раскуплены НПФ.

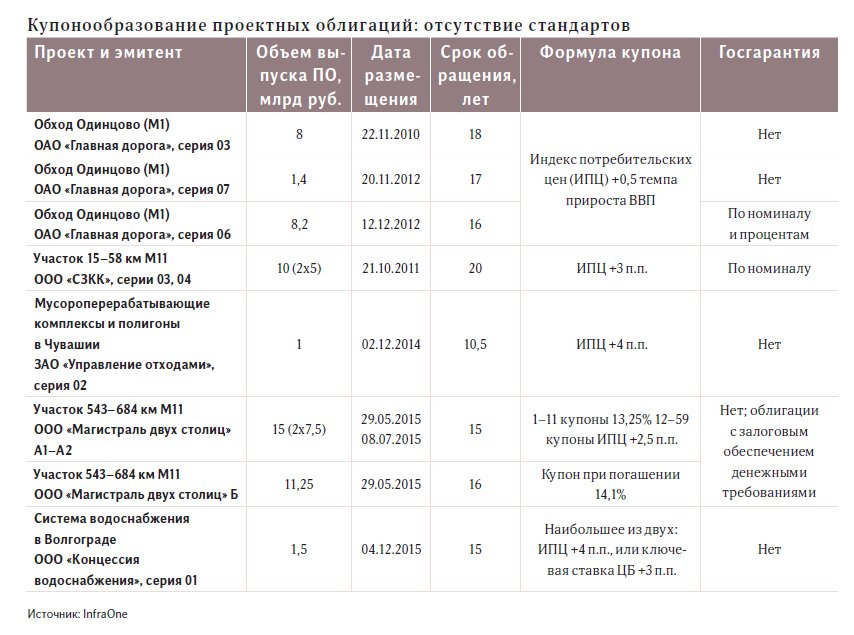

Таким образом, налицо ярко выраженная специфика института проектных облигаций в России. По большому счету мы до сих пор имеем дело каждый раз с индивидуально структурированной сделкой, а не с массовым рынком стандартизированных финансовых инструментов. Именно поэтому объем рынка этих бумаг все еще весьма ограничен. Суммарный объем эмиссии облигаций, выпущенных под реализацию концессионных проектов, по состоянию на середину 2016 года составлял 64 млрд рублей. Примеры некоторых проектов и характеристик привязанных к ним проектных облигаций представлены в таблице.

Сегодня пенсионным фондам законодательно разрешено инвестировать в инфраструктурные компании, имеющие свыше трех лет аудированной истории и приемлемые кредитные рейтинги, а также в новые проекты на условиях концессии. И негосударственные пенсионные фонды уже стали заметным игроком на рынке концессионных облигаций. Однако пока активны прежде всего фонды, представляющие одну финансовую группу либо каким-то образом аффилированные с кредитором и/или инвестором проекта. Например, НПФ «Газфонд» выкупал бумаги проектов с участием УК «Лидер», «ВТБ Пенсионный фонд»— проектов с участием «ВТБ Капитала» и т.д. Таким образом, пока мы имеем дело со своего рода клубными сделками, а не с открытым, конкурентным рынком проектных облигаций.

В настоящее время рынок ПО в нашей стране застрял в ловушке «курицы и яйца». Для того чтобы эти бумаги стали привлекательными для широкого круга инвесторов, в частности банков, они должны иметь емкий и ликвидный рынок, в идеале входить в ломбардный список Центрального банка. Но для того чтобы создать такой рынок, кто-то их должен, как выражаются финансисты, «расторговать». Среди рыночных игроков брать на себя такую функцию, сопряженную с риском и неопределенными перспективами отдачи, охотников не находится. Возможно, бремя создания нового рынка должно взять на себя государство. Ведь в свое время именно квазигосударственное Агентство по ипотечному жилищному кредитованию (АИЖК) раскрутило ликвидный рынок ипотечных облигаций.

Еще одна фундаментальная проблема — отсутствие у институциональных инвесторов механизмов управления рисками инфраструктурных инвестиций. Менее половины из них, согласно опросам Национальной ассоциации концессионеров и долгосрочных инвесторов (НАКДИ), обладают опытом инфраструктурного инвестирования более пяти лет. Практически все опрошенные инвесторы считают обязательным привлечение квалифицированного ответственного партнера к совместной оценке проекта и управлению участием в его реализации.

Его функции — прежде всего экспертиза структурирования проекта, анализ приемлемости механизма управления рисками. В частности, он должен управлять специальным обществом проектного финансирования, через которое обеспечивается право заимодавцев на залог выручки по проекту. Кроме того, поручитель должен быть способен компенсировать институциональному инвестору в случае дефолта проекта часть убытков.

Исходя из описанного функционала таким поручителем может быть достаточно капитализированная компания, обладающая опытом экспертизы в инфраструктурных проектах. В свое время на роль такой структуры претендовала «дочка» Внешэкономбанка— Федеральный центр проектного финансирования.