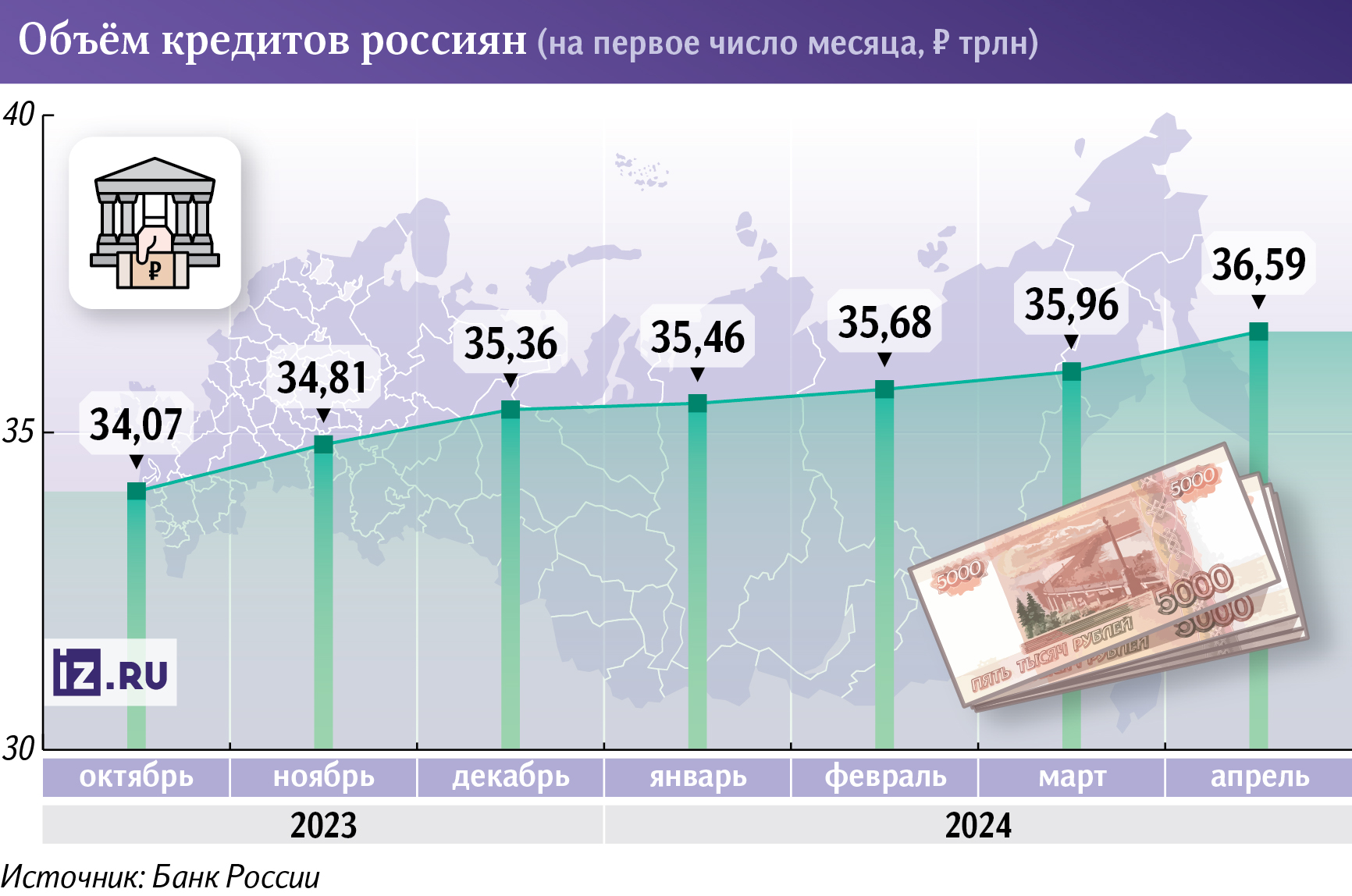

Охлаждение следует: объем кредитов россиян впервые превысил 36 трлн

Общий объем кредитов россиян впервые перевалил за 36 трлн рублей. Это следует из статистики ЦБ, которую проанализировали «Известия». Хотя после повышения ключевой ставки до 16% в декабре 2023-го рост портфеля замедлился, уже в марте он снова вырос на значительные 600 млрд рублей. Такой спрос связан с высокой потребительской активностью и адаптацией россиян к макроэкономической ситуации, считают эксперты. Риски закредитованности граждан сохраняются, однако регулятор следит за ситуацией и ужесточает выдачи ссуд.

Как меняется спрос россиян на кредиты на фоне высокой ставки

Россияне набрали кредитов на 36,6 трлн рублей. Совокупный портфель ссуд населения достиг этого уровня по итогам марта 2024-го, следует из статистики Центробанка.

После активного роста во втором полугодии 2023-го динамика кредитного портфеля замедлилась в декабре. Тогда ЦБ в последний раз повысил ключевую ставку до 16%. Три месяца подряд совокупный объем ссуд населения увеличивался на 100–300 млрд рублей.

Однако в марте спрос на займы снова подскочил. Кредитный портфель россиян увеличился сразу на 634 млрд, следует из статистики Банка России. Причем основной рост пришелся на необеспеченные ссуды. «Известия» направили запрос в ЦБ.

Спрос населения на займы действительно снизился в зимние месяцы на фоне роста ставок и ужесточения выдачи необеспеченных ссуд, подтвердил директор Национального бюро кредитных историй (НБКИ) по маркетингу Алексей Волков. В I квартале 2024-го ЦБ еще сильнее ограничил возможность предоставлять займы наличными клиентам с высокой долговой нагрузкой.

В I квартале 2024-го банки могли выдавать не более четверти новых кредитов наличными клиентам с долговой нагрузкой выше 50% (когда заемщик тратит больше половины своих доходов на покрытие ссуд). В конце 2023-го лимит выдачи был на уровне 30%.

В то же время поддержку кредитованию в начале этого года оказали высокий потребительский спрос, а также рост доходов граждан (люди больше зарабатывают, а значит, могут позволить себе ссуду на крупные покупки). Кроме того, выросли инфляционные ожидания, пояснил Алексей Волков.

При этом к марту стало очевидно, что ЦБ завершил цикл поднятия ключевой, но еще не готов ее снижать. Ситуация стабилизировалась, и россияне еще повысили активность, заключил эксперт.

Несмотря на ужесточение политики регулятора, потребительский спрос сохраняется на высоком уровне, согласилась главный аналитик Совкомбанка Анна Землянова. По ее мнению, двузначные ставки в экономике частично компенсировались ростом реальных зарплат населения (почти на 11% в феврале), поэтому в итоге портфель увеличивается.

Позитивное влияние также оказали адаптация россиян к нынешней макроэкономической ситуации и низкий уровень безработицы (сейчас он на историческом минимуме — 2,7%), отметил основатель Anderida Financial Group Алексей Тараповский.

Как росли выдачи кредитов в крупнейших банках

В «Сбере» в I квартале 2024-го зафиксировали повышенный спрос граждан на потребкредиты. Он оказался на 8% больше по сравнению с аналогичным периодом прошлого года. Однако выдачи ограничены лимитами ЦБ, отметили в пресс-службе финансовой организации. При этом объем оформленных ипотечных ссуд и на первичном, и на вторичном рынке в январе–марте 2024-го несколько снизился, добавили в «Сбере».

В ВТБ и Совкомбанке сообщили о совокупном росте выдачи кредитов россиянам в I квартале по сравнению с аналогичным периодом прошлого года — на 12% и 16% соответственно. Максимальная активность заемщиков пришлась на март на фоне оживления рынка недвижимости и авторынка, уточнили в пресс-службе ВТБ.

В банке «ДОМ.РФ» в марте выдали ипотечных ссуд на 40 млрд рублей, объем в два раза превысил январский показатель, сообщил заместитель председателя правления финансовой организации Алексей Косяков.

В то же время за первые три месяца 2024-го в крымском РНКБ и Новикомбанке зафиксировали незначительное снижение объема оформленных кредитов по сравнению с аналогичным периодом прошлого года.

Есть ли риски высокой закредитованности россиян

В абсолютных цифрах совокупный кредитный портфель граждан уже достаточно большой — он достиг пятой части ВВП России, оценил Алексей Тараповский из Anderida Financial Group.

Банк России внимательно следит за ситуацией и постепенно ужесточает регулирование, чтобы снизить риски высокой закредитованности россиян, напомнила Анна Землянова из Совкомбанка.

В целом риски роста закредитованности россиян еще сохраняются, считает ведущий аналитик Freedom Finance Global Наталья Мильчакова. Однако беспокойство вызывают в основном заемщики с высокой долговой нагрузкой (выше 50%), считает Алексей Волков из НБКИ. Часть из них может оказаться неплатежеспособной, особенно когда регулятор ужесточает лимиты по выдаче рискованных ссуд, что лишает должников возможности перекредитоваться. Но это не приведет к системным проблемам банков, уверен эксперт.

Кроме того, дальнейшее ужесточение выдачи ссуд клиентам с высокой долговой нагрузкой и отмена льготной ипотеки помогут значительно охладить рынок, отметила Наталья Мильчакова.

Банк России уже объявил о введении новых ограничений по необеспеченным займам и автокредитам с 1 июля, напомнил управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич. По его словам, эти меры предотвратят повышение доли рискованных ссуд в портфелях финансовых организаций и помогут снизить закредитованность граждан.

В результате динамика роста замедлится — по итогам года объемы выдачи ипотеки увеличатся на 10–13% (против 30% в прошлом году), а необеспеченных кредитов — на 7–10% (к 16% в 2023-м), оценил Дмитрий Грицкевич.

До 1 июля на рынок ипотеки будет влиять вероятное завершение программы с господдержкой на новостройки под 8%, ожидают в пресс-службе ВТБ. Там пояснили: многие клиенты будут стараться купить жилье по низкой ставке. Однако затем спрос охладится.

Всего в этом году банки предоставят ипотечных кредитов на сумму 4,5–4,7 трлн рублей, прогнозируют в аналитическом центре «ДОМ.РФ».