Потребительское кредитование уходит в провинцию

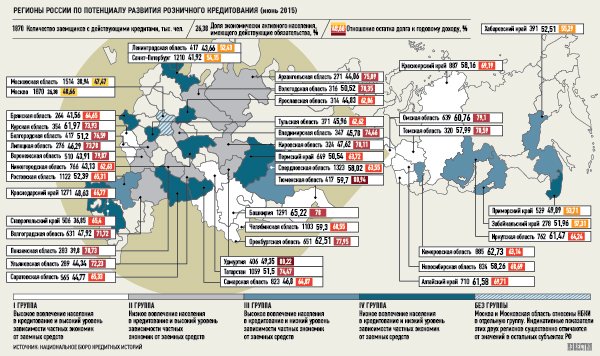

Национальное бюро кредитных историй (НБКИ) составило рейтинг регионов, которые имеют потенциал роста для розничного кредитования (есть в распоряжении «Известий»). В качестве критериев для оценки эксперты брали два фактора: уровень вовлеченности экономически активного населения в процесс кредитования (% жителей, уже имеющих кредиты) и уровень зависимости частных экономик заемщиков от кредитных средств (отношение остатка долга к годовому доходу заемщика). Высокие показатели по первому критерию говорят

о сложно реализуемом потенциале развития кредитования за счет

привлечения новых заемщиков и наоборот. Высокие

значения второго показателя говорят о потенциальных рисках наращивания долга действующими

заемщиками. Низкие — о хороших перспективах кросс-продаж в

отношении них. В результате эксперты НБКИ определили четыре группы регионов с различным потенциалом развития розничного кредитования

(см. инфографику).

По данным экспертов, самым высоким потенциалом обладают Санкт-Петербург, Ленинградская, Ярославская, Самарская области, Ставропольский, Забайкальский, Краснодарский края. По оценке НБКИ, в этих регионах относительно невысокая доля экономически активного населения, имеющего действующие кредиты, а те из заемщиков в этих регионах, кто уже имеет кредиты, могут позволить себе наращивать свои

обязательства с относительно невысоким риском дефолта.

Группа 1: высокое вовлечение населения в кредитование и большой уровень зависимости частных экономик от заемных средств.

В эту группу вошли 12 регионов, характеризующихся высокой вовлеченностью экономически активного населения в процесс кредитования (доля экономически активного населения, имеющего действующие обязательства, больше 51,13%) и относительно большим показателем зависимости частных экономик заемщиков от кредитных средств (отношение остатка долга к годовому доходу заемщиков больше 68,34%). По мнению экспертов НБКИ, в этих регионах кредиторам следует вести аккуратную и осторожную политику, как с точки зрения привлечения новых заемщиков, так и при предложении новых кредитных продуктов уже действующим. Кредиторам следует максимально сосредоточиться на оперативном мониторинге действующих кредитов, повышать эффективность риск-аналитики по существующим клиентам с целью профилактики дефолтов.

Группа 2: низкое вовлечение населения в кредитование и большой уровень зависимости частных экономик от заемных средств.

В этом списке — 10 регионов, в которых доля экономически активного населения, имеющего действующие обязательства, составила меньше 51,13%, но при этом отношение остатка долга к годовому доходу заемщиков больше 68,34%. В этих регионах потенциал вовлечения новых заемщиков в кредитование остается высоким.

— При этом привлечение новых клиентов со стороны банков и других кредиторов должно сопровождаться высоким уровнем качества оценки кредитных заявок. При работе с существующими клиентами рекомендуется осторожно использовать возможность наращивания долга заемщиками, — отмечают в НБКИ.

Группа 3: высокое вовлечение населения в кредитование и низкий уровень зависимости частных экономик от заемных средств.

В группу вошли шесть регионов, в которых привлечение новых заемщиков должно сопровождаться максимально возможным уровнем оценки риск-профиля. По словам экспертов, банкам будет полезно максимально тщательно оценивать потребности и возможности новых заемщиков при принятии решения о выдаче кредита или займа. Для существующих клиентов имеется потенциал наращивания кредитных обязательств за счет эффективных инструментов кросс-продаж и повышения лимитов по действующим кредитам.

Группа 4: низкое вовлечение населения в кредитование и низкий уровень зависимости частных экономик от заемных средств.

В списке — 12 регионов, в которых развитие розничного кредитования, по мнению НБКИ, имеет наивысший потенциал. Относительно невысокая доля экономически активного населения, имеющего действующие кредитные обязательства, позволяет предположить наличие возможности привлечения новых клиентов для всех типов кредиторов — банков и микрофинансовых институтов. При этом частные экономики действующих заемщиков относительно недокредитованы — граждане этих регионов могут позволить себе наращивать свои обязательства с относительно невысоким риском дефолта. В этих субъектах РФ кредиторы могут использовать весь маркетинговый потенциал для развития кредитования с обязательным использованием современных инструментов риск-аналитики, которые оградят кредиторов от выдачи кредитов клиентам с избыточным кредитным риском.

Москва и Московская область отнесены НБКИ в отдельную группу. Индикативные показатели этих двух регионов существенно отличаются от значений в остальных субъектах РФ.

— Развитие розничного кредитования в современных условиях требует от кредиторов учета все большего количества данных, индикаторов и характеристик клиентских сегментов, — говорит генеральный директор Национального бюро кредитных историй (НБКИ) Александр Викулин. — Важную роль начинают играть доход заемщика, регион, отрасль занятости, профессия и стаж, финансовое поведение членов домохозяйства и т.п. На территориях с наибольшим потенциалом розничного кредитования

сосредоточены крупные нефтетранспортные узлы, поэтому уровень жизни

населения здесь выше. Уровень цен в Москве и Петербурге достаточно высок, притом что значительная часть заемщиков — граждане со средним достатком.

По мнению Викулина, времена роста кредитных портфелей за счет простого наращивания кредитной активности сменяются периодом интеллектуального поиска точек роста, точечного определения потенциала и рисков в каждом сегменте своей деятельности.

Директор департамента маркетинга Бинбанка Михаил Семиков согласен в целом со списком регионов, которые, по данным бюро, обладают потенциалом для развития кредитования. Однако по отдельным регионам у него оценка отличается от НБКИ: по его словам, в Самарской области традиционно не очень хорошее качество кредитных портфелей. Также эксперт не считает, что кредитование уходит в провинцию: Москва по-прежнему остается очень крупным рынком для потребительского кредитования.

В январе 2015 года первый зампред ЦБ Алексей Симановский заявил, что регулятор не прогнозирует роста кредитования населения в сложившейся экономической ситуации. При самом благоприятном сценарии возможен рост 10–12% по итогам 2015 года.

По словам Семикова, значимых драйверов для роста розничного кредитования нет, скорее можно говорить о более ответственном поведении будущих заемщиков.

— Некоторое оживление рынка потребительского кредитования при условии положительного может произойти во втором полугодии 2015 года, — считает директор по стратегическому развитию СМП Банка Алексей Илющенко. — Однако даже в этом случае по итогам года будет зафиксировано падение как минимум на 5%. При ужесточении санкций и ухудшении экономической ситуации сокращение может составить до 15%.

В перспективе нескольких лет потребительское кредитование может восстановиться до докризисного уровня, но темпы роста будут существенно ниже. При этом структура спроса изменится: доля потребкредитов снизится с 44% в 2014 году до 30% в 2019 году, а ипотеки и кредитных карт наоборот увеличится - с 36% до 45% и с 11% до 17% соответственно.

Ставки по розничным кредитам до недавнего времени были заградительными. В феврале 2015 года Симановский называл их «аномально высокими».

Банки не торопились снижать ставки вслед за уменьшением ключевой (сейчас 11,5% годовых), но регулятор заставил их пойти на снижение. ЦБ установил допустимый уровень ставок (ПСК) по розничным кредитам на III квартал 2015 года, он будет действовать с 1 июля 2015 года: значения ставок по автокредитам на новые машины будут на уровне 21,821% годовых, по потребкредитам с лимитом кредитования — 23,739–27,965% (в зависимости от лимита), по POS-кредитам — 31,581–48,556%, по нецелевым потребкредитам — 22,107–42,998% годовых.

Директор кредитного департамента СДМ-банка Сергей Козлов указывает, что в текущий кризис многие банки ужесточили подход к потребительскому кредитованию: снижали максимальные суммы кредитов по программам, ужесточали коэффициенты платеж/доход, больше внимания уделять закредитованности клиента: например, если у кого-то раньше стоп-фактором считалось наличие четырех кредитов, то теперь — трех, больше внимания банки стали уделять оседлости клиента — сколько живет, работает на одном месте.

По данным ЦБ, просрочка по розничным кредитам почти приблизилась к 1 трлн рублей. Начальник аналитического управления банка БКФ Максим Осадчий говорит, что для кредитной экспансии непривлекательны регионы с высокой долей просрочки. Среди них он указал лидеров по этому показателю — северокавказские регионы: Ингушетию (26,7% на 1 мая 2015 года), Карачаево-Черкесию (14,4%), Кабардино-Балкарию (12,6%) и Дагестан (10,2%): во всех четырех уровень просроченной задолженности по кредитам в рублях превышает 10%.

- ВКонтакте